To the Shareholders of FGV Holdings Berhad,

When I last wrote to you in April 2020, the market had been speculating for almost two years that FELDA was having a serious rethink about its way forward. The main concerns were the cost to taxpayers of maintaining FELDA, the wellbeing of settlers and how to encourage self-sufficiency in the future. From the outset, one of the identified solutions for these issues was tied up with FGV Holdings Berhad (FGV). Thus, they mulled two main options, namely, (i) taking back the 350,000 ha of land leased to FGV prior to our listing in 2012 under a Land Lease Agreement (LLA); and (ii) taking FGV private. At the time, FELDA had a 33.7% stake in FGV.

While the market, the authorities, everyone with vested interests in FELDA and FGV kept the conversations alive, your Board and Management decided that we could not afford to be distracted from the task at hand. Each one of us had committed to FGV’s turnaround programme and transformation plan. FGV did not have the luxury of time, nor the financial resources to give us any breathing space. Thus, our priorities remained unchanged: safeguarding investor interest and executing our fiduciary duties regardless of the uncertain circumstances.

The Turnaround

The FGV we took on was a very different animal from the FGV we had envisioned for the future. To achieve our goals, we had to ensure that management was executing all approved strategic plans to the best of their ability. By the middle of 2020, we knew that the operational turnaround was on the right track and that the results were starting to show. If not for the Covid-19 pandemic and the resulting problems, 2020 would have been a better year.

Turning FGV around was no mean feat. It required much discipline and fortitude, as an unforgiving world scrutinised our every move. We understood the scepticism and accepted that the scrutiny was well deserved. Afterall, FGV had announced several turnarounds and/or transformation plans since its 2012 listing, but each had failed to yield the desired results.

We had decided to take a 360° approach to address the myriad issues we were facing, which turned out to be both complex and complicated. Although it is now clear that the turnaround plan is bearing fruit, over the last two years there have been sleepless nights and a lot of tension as we tracked targets and assessed performance. There were certainly missteps, but the team has prevailed. I am proud of all they have achieved over the last 24 months or so.

How have we done?

Operational Performance (FY2013 – FY2020)

|

Items |

FY2020 |

FY2019 |

FY2018 |

FY2017 |

FY2016 |

FY2015 |

FY2014 |

FY2013 |

|

FFB Production (mil MT) |

4.28 |

4.45 |

4.21 |

4.26 |

3.91 |

4.63 |

4.97 |

5.1 |

|

FFB Yield (MT/Ha) |

16.94* |

18.44* |

16.89* |

16.94* |

14.52 |

17.93 |

18.94 |

18.99 |

|

CPO Production (mil MT) |

2.87 |

3.07 |

2.82 |

2.99 |

2.66 |

3.10 |

3.11 |

3.23 |

|

PK Production (mil MT) |

0.72 |

0.77 |

0.72 |

0.77 |

0.67 |

0.79 |

0.81 |

0.85 |

|

Oil Extraction Rate (OER) (%) |

20.32 |

20.61 |

20.49 |

19.83 |

20.68 |

20.91 |

21.01 |

20.44 |

|

Kernel Extraction Rate (KER) (%) |

5.09 |

5.20 |

5.23 |

5.09 |

5.19 |

5.36 |

5.46 |

5.34 |

|

Avg. CPO Price (RM/MT) |

2,675 |

2,021 |

2,282 |

2,792 |

2,560 |

2,210 |

2,410 |

2,333 |

|

Average CPO Production Cost, Ex mill (RM/MT) |

1,619 |

1,503 |

1,800 |

1,601 |

1,595 |

1,353 |

1,402 |

1,470 |

|

Lauric Sales Vol. (MT) (Include RBDPKO, CPKO & PFAD) |

315,577 |

369,839 |

329,495 |

330,399 |

313,358 |

335,284 |

362,719 |

398,396 |

|

Oleochemical Sales Vol. (‘000 lbs) |

337.75 |

335.63 |

316.88 |

326.06 |

324.24 |

326.72 |

335.47 |

352.16 |

*based on normalised planted area.

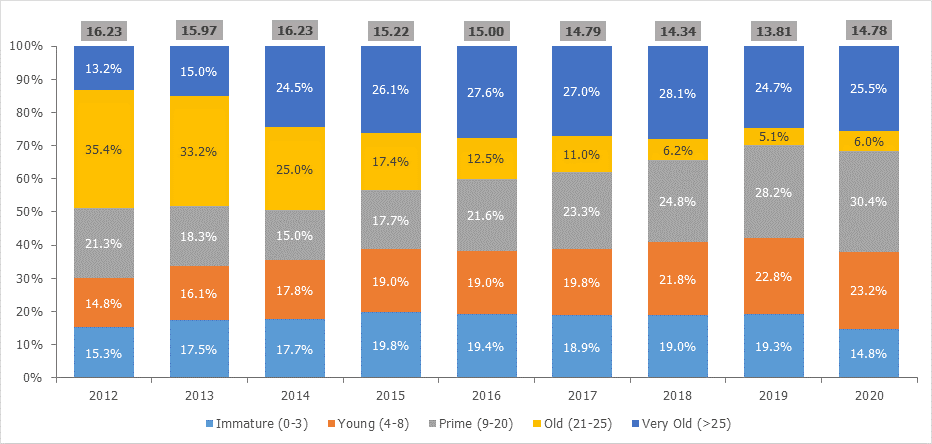

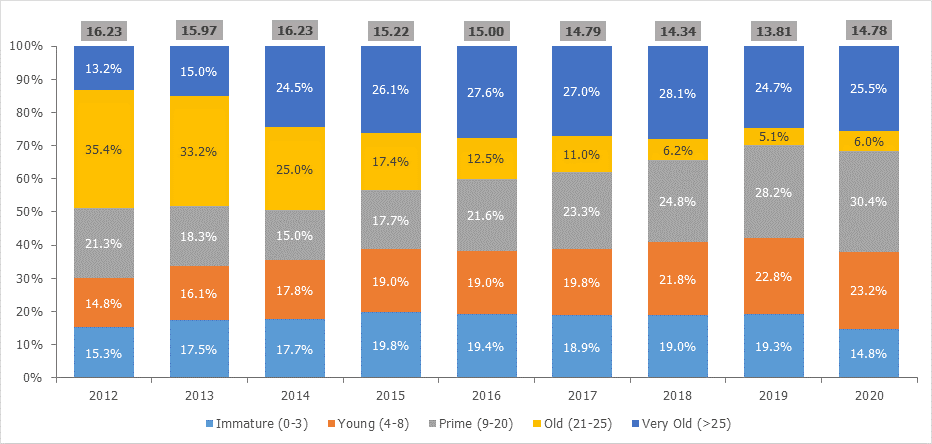

Oil Palm Age Profile

- During IPO in 2012, nearly half of FGV’s planted landbank had trees aged 21 years and older.

- Our disciplined replanting plan has increased hectarage of trees in the ‘prime age’ category, leading to increased FFB production.

Financial Performance (FY2012 – FY2020)

|

Items |

FY2020# |

FY2019 |

FY2018 |

FY2017 |

FY2016 |

FY2015 |

FY2014 |

FY2013 |

FY2012 |

|

Revenue |

RM14.08 bil |

RM13.26 bil |

RM13.46 bil |

RM16.92 bil |

RM17.24 bil |

RM15.56 bil |

RM15.26 bil |

RM12.57 bil |

RM12.89 bil |

|

Operating Profit/(Loss) Before impairment and LLA |

RM834 mil |

RM297 mil |

RM367 mil |

RM854 mil |

RM598 mil |

RM642 mil |

RM1,005 mil |

RM696 mil |

RM1,191 mil |

|

Impairments |

(RM227) mil |

(RM254) mil |

(RM949) mil |

(RM149) mil |

(RM153) mil |

RM104 mil |

RM106 mil |

(RM43) mil |

(RM24) mil |

|

Fair value changes in LLA liability |

(RM158) mil |

(RM237) mil |

(RM233) mil |

(RM293) mil |

(RM68) mil |

(RM225) mil |

(RM115) mil |

494 mil |

(RM210) mil |

|

P/(L) BZT |

RM353 mil |

(RM339) mil |

(RM1,025) mil |

RM403 mil |

RM260 mil |

RM453mil |

RM971 mil |

RM1,536 mil |

RM1,094 mil |

|

P/(L) ATAMI |

RM150 mil |

(RM246) mil |

(RM1,081) mil |

RM131 mil |

RM31 mil |

RM182 mil |

RM325 mil |

RM982 mil |

RM806 mil |

|

Earnings Per Share |

4.1 sen |

(6.7) sen |

(29.6) sen |

3.6 sen |

0.9 sen |

5.0 sen |

8.9sen |

26.9 sen |

28.5 sen |

|

Dividend Per Share |

3.0 sen |

2.0 sen |

0.0 sen |

5.0 sen |

1.0 sen |

4.0 sen |

10.0 sen |

16.0 sen |

14.0 sen |

|

Return on Shareholders Fund |

3.52% |

(5.90)% |

(24.21)% |

2.35% |

0.53% |

3.12% |

5.72% |

14.94% |

13.21% |

|

Net assets per share |

RM1.17 |

RM1.14 |

RM1.22 |

RM1.53 |

RM1.59 |

RM1.60 |

RM1.56 |

RM1.80 |

RM1.67 |

|

Cash and cash equivalent (deposits, cash & bank balances) |

RM1,729 mil |

RM1,618 mil |

RM1,220 mil |

RM1,740 mil |

RM1,854 mil |

RM2,503 mil |

RM3,673 mil |

RM5,029 mil |

RM5,688 mil |

|

Total borrowings without LLA |

RM4,293 mil |

RM4,907 mil |

RM5,403 mil |

RM5,497 mil |

RM5,580 mil |

RM5,444 mil |

RM4,703 mil |

RM4,348 mil |

RM2,440 mil |

|

Liquidity ratio |

1.39 times |

1.51 times |

1.47 times |

1.26 times |

1.21 times |

1.21 times |

1.16 times |

1.03 times |

1.16 times |

|

Gearing Ratio* without LLA |

0.70 times |

0.80 times |

0.82 times |

0.70 times |

0.68 times |

0.65 times |

0.58 times |

0.49 times |

0.35 times |

#As per the Quarterly Announcement made on 26 February 2021

In any plantation company, there are a few non-negotiables. These are things all companies must implement rigorously to avoid consequences in the future.

- Replanting. At the time of listing FGV’s age profile was 16.2 years. Of that, about 49% were trees over 20 years old. Replanting had to be done in a structured manner, to ensure the age profile is corrected for the future. We had to ensure that after this period of pain, FGV, like all other planters would replant at the rate of 4-5% annually. Today FGV’s age profile is far improved. Young and prime age trees amount to 54%, compared to 36% at the time of listing. Trees classified as old and very old have meanwhile dropped to 32% from 49% in 2012. If the commitment is maintained, FGV will achieve its optimum age profile by 2026. The other unfortunate thing about replanting is the cost. Over the last 9 years, FGV has invested an average of RM300 million every single year on replanting. When we were cash strapped, this was not an easy commitment to live up to.

- Fertilising. Due to cash flow problems, there were periods in the past when fertiliser application was reduced or even stopped. This had a knock-on effect on yield and of course the Group’s bottomline. We made the commitment to ensure that fertiliser is always applied at the right time and in the right quantities. While this may sound simple enough, it was one of those things that we had to keep an eagle eye on, and to resist the temptation to cut corners to meet budget targets.

- Managing the estates. Between 2016 and 2017, FGV suffered a chronic shortage of workers. At its worst, we were short by 11,000. The cause of the worker shortage has since been addressed and manpower numbers were normalised by January 2019. Currently, as a result of border closures due to Covid-19, like the rest of the industry, FGV is suffering from a shortage of 7,806 workers. We expect this to be rectified once borders open up.

Another critical area we looked at was the balance sheet. In 2018, the Group had total debts of RM5.4 billion and cash and cash equivalents amounting to RM1.2 billion. This compares to cash and cash equivalents of RM5 billion right after listing. As at the end of 2020, we had managed to reduce borrowings by RM1.1 billion to RM4.3 billion, while increasing cash and cash equivalents to RM1.7 billion.

The Transformation

With the turnaround on the right track, we turned our focus on the strategic transformation plan. We needed to ensure that FGV had a stronger and more diverse earnings base, moving away from almost complete reliance on palm oil and the vagaries of crude palm oil price. We sought to capitalise on clear opportunities in the domestic market and to tap into the tremendous potential within our own circular economy.

Our focus was creating value. The operational turnaround had given us the essential springboard from which the Group could launch new plans that would eventually offset the annual RM248 million payment we had never failed to make to FELDA under the LLA.

Filling domestic demand

The decision to move into integrated farming and alternative crops was an easy one to make. There were obvious synergies as we already had the land and the know how to expand beyond palm oil and rubber, within the agri sector. Also, domestic demand for food items such as dairy and fruits at national level has contributed to an annual food import bill of about RM51.46 billion. Hence, we realised that the opportunities in import substitution are tremendous.

By 2025 FGV expects this new sector to contribute RM1.7 billion to revenue.

While the potential for growth in this sector is obvious, success is not guaranteed unless close attention is paid to execution – on the ground, in distribution and in the marketing of the products. This is not yet a core strength in FGV, but with the right strategies in place and the right team, I am certain the team will find success.

The circular economy

This was another easy decision to make. There are several opportunities within the palm oil value to turn “waste to wealth”. Some of the areas we are looking at include:

- We have ventured into renewable energy sourced from the capture of methane at our mills. We are targeting about RM14 million of revenue from the selling of electric power to Tenaga Nasional Berhad (TNB).

- Our animal feed business is a growing business that uses palm by products to make high quality feed. There is potential to utilise existing by-products to venture into animal feed, but more study is required on the technical and business viability.

- We are looking at using palm waste to venture in sustainable packaging which is still at its initial stage.

Many of these projects are still in their early stages of design or implementation. In time they will certainly offer FGV a more diverse earnings base.

Conclusion

When I accepted the job as Chairman of FGV, the then Prime Minister agreed that I would be allowed to get the job done without any external pressures or interference. Three and a half years later, I am leaving this job with that promise still very much intact.

I am also pleased to be leaving FGV in a much improved financial and operational position, with a strong management team in place. FGV has all the potential to become a great company, which I have no doubt it will achieve with the right leadership in place.

As there is still much to be done and even more to be achieved, I wish the incoming chairman, Dato’ Dzulkifli Abd Wahab, and all my colleagues in FGV the very best.

Thank you.

Azhar Abdul Hamid

31st March 2021

Kepada Pemegang Saham FGV Holdings Berhad,

Pada bulan April 2020 semasa kali terakhir saya menulis surat kepada anda, pasaran perniagaan telah berspekulasi selama hampir dua tahun mengenai FELDA yang memikirkan semula tentang langkah seterusnya secara serius. Kebimbangan utama adalah kos bagi pembayar cukai dalam menyelenggara FELDA, kesejahteraan peneroka dan cara untuk mendorong kemandirian di masa hadapan. Sejak dari awal, salah satu penyelesaian yang dikenal pasti untuk masalah ini berkait dengan FGV Holdings Berhad (FGV). Oleh itu, FELDA telah menimbang dua pilihan utama, iaitu, (i) mengambil semula tanah seluas 350,000 ha yang dipajakkan kepada FGV sebelum penyenaraian kami pada tahun 2012 di bawah Perjanjian Pajakan Tanah (LLA); dan (ii) mengambilalih FGV. Pada masa itu, FELDA memiliki 33.7% kepentingan dalam FGV.

Walaupun pasaran perniagaan, pihak berkuasa, dan semua yang mempunyai kepentingan dalam FELDA dan FGV terus menghidupkan perbualan, pihak Lembaga dan Pengurusan anda memutuskan bahawa kami tidak mampu terganggu dari tugas yang telah diamanahkan. Setiap seorang daripada kami telah berkomitmen untuk program pemulihan dan rancangan transformasi FGV. FGV tidak mempunyai kemewahan masa, mahupun sumber kewangan untuk memberi kita ruangan bernafas. Oleh itu, keutamaan kami tetap dan tidak berubah: iaitu untuk melindungi kepentingan pelabur dan melaksanakan tugas fidusiari kami tanpa mengira keadaan yang tidak menentu.

Perubahan

FGV yang diambil adalah entiti yang sangat berbeza dari FGV yang dibayangkan untuk masa hadapan. Demi mencapai matlamat, kami memastikan bahawa pihak pengurusan melaksanakan semua rancangan strategi yang diluluskan dengan sebaik mungkin. Menjelang pertengahan tahun 2020, kami tahu bahawa pemulihan operasi berada di landasan yang betul dan mula menunjukkan hasil. Jika bukan kerana pandemik COVID-19 dan masalah-masalah yang timbul, 2020 sudah tentu menjadi tahun yang lebih baik.

Mengubah kedudukan FGV bukanlah sesuatu yang mudah. Ia memerlukan disiplin dan ketabahan, ketika dunia sedang meneliti setiap gerak langkah kami. Kami memahami keraguan dan menerima bahawa penelitian itu adalah wajar. Lagipun, FGV telah mengumumkan beberapa rancangan perubahan dan / atau transformasi sejak penyenaraian 2012, namun masing-masing gagal memberikan hasil yang diinginkan.

Kami memutuskan untuk mengambil pendekatan 360 darjah untuk mengatasi pelbagai masalah yang dihadapi, yang ternyata amat rumit dan sukar. Walaupun kini ianya jelas bahawa rancangan pemulihan tersebut membuahkan hasil, selama dua tahun terakhir ini terdapat malam-malam tanpa tidur dan ketegangan yang banyak ketika kami mengesan sasaran dan menilai prestasi. Pastinya ada tersilap langkah, tetapi kumpulan kami telah memiliki kemenangan. Saya bangga dengan semua yang telah mereka capai selama lebih kurang 24 bulan yang lepas ini.

Apa yang telah kami capai?

Prestasi Operasi (TK2013 – TK2020)

|

Perkara |

TK2020 |

TK2019 |

TK2018 |

TK2017 |

TK2016 |

TK2015 |

TK2014 |

TK2013 |

|

Pengeluaran TBS (juta MT) |

4.28 |

4.45 |

4.21 |

4.26 |

3.91 |

4.63 |

4.97 |

5.1 |

|

Hasil TBS (MT/Ha) |

16.94* |

18.44* |

16.89* |

16.94* |

14.52 |

17.93 |

18.94 |

18.99 |

|

Pengeluaran MSM (juta MT) |

2.87 |

3.07 |

2.82 |

2.99 |

2.66 |

3.10 |

3.11 |

3.23 |

|

Pengeluaran Isirung Sawit (juta MT) |

0.72 |

0.77 |

0.72 |

0.77 |

0.67 |

0.79 |

0.81 |

0.85 |

|

Kadar Pengekstrakan Minyak (OER) (%) |

20.32 |

20.61 |

20.49 |

19.83 |

20.68 |

20.91 |

21.01 |

20.44 |

|

Kadar Perahan Isirung (KER) (%) |

5.09 |

5.20 |

5.23 |

5.09 |

5.19 |

5.36 |

5.46 |

5.34 |

|

Purata Harga MSM (RM/MT) |

2,675 |

2,021 |

2,282 |

2,792 |

2,560 |

2,210 |

2,410 |

2,333 |

|

Purata Kos Pengeluaran MSM, ke pintu Kilang (RM/MT) |

1,619 |

1,503 |

1,800 |

1,601 |

1,595 |

1,353 |

1,402 |

1,470 |

|

Jumlah Jualan Lauric (MT) (termasuk RBDPKO, CPKO & PFAD) |

315,577 |

369,839 |

329,495 |

330,399 |

313,358 |

335,284 |

362,719 |

398,396 |

|

Jumlah Jualan Oleokimia (‘000 lbs) |

337.75 |

335.63 |

316.88 |

326.06 |

324.24 |

326.72 |

335.47 |

352.16 |

*berdasarkan kawasan penanaman yang dinormalisasi.

Profil Umur Kelapa Sawit

- Semasa IPO pada tahun 2012, hampir separuh daripada bank tanah FGV yang ditanam mempunyai pokok berusia 21 tahun ke atas.

- Rancangan penanaman semula secara berdisiplin kami telah meningkatkan hektar pokok dalam kategori ‘usia prima’, yang menyebabkan peningkatan pengeluaran TBS.

Prestasi Kewangan (TK2012 – TK2020)

Prestasi Kewangan (TK2012 – TK2020)

|

Perkara |

TK2020# |

TK2019 |

TK2018 |

TK2017 |

TK2016 |

TK2015 |

TK2014 |

TK2013 |

TK2012 |

|

Hasil |

RM14.08 bil |

RM13.26 bil |

RM13.46 bil |

RM16.92 bil |

RM17.24 bil |

RM15.56 bil |

RM15.26 bil |

RM12.57 bil |

RM12.89 bil |

|

Keuntungan Operasi/(Kerugian) sebelum kemerosotan dan LLA |

RM834 juta |

RM297 juta |

RM367 juta |

RM854 juta |

RM598 juta |

RM642 juta |

RM1,005 juta |

RM696 juta |

RM1,191 juta |

|

Kemerosotan |

(RM227) juta |

(RM254) juta |

(RM949) juta |

(RM149) juta |

(RM153) juta |

RM104 juta |

RM106 juta |

(RM43) juta |

(RM24) juta |

|

Perubahan nilai saksama dalam liabiliti LLA |

(RM158) juta |

(RM237) juta |

(RM233) juta |

(RM293) juta |

(RM68) juta |

(RM225) juta |

(RM115) juta |

494 juta |

(RM210) juta |

|

P/(L) BZT |

RM353 juta |

(RM339) juta |

(RM1,025) juta |

RM403 juta |

RM260 juta |

RM453 juta |

RM971 juta |

RM1,536 juta |

RM1,094 juta |

|

P/(L) ATAMI |

RM150 juta |

(RM246) juta |

(RM1,081) juta |

RM131 juta |

RM31 juta |

RM182 juta |

RM325 juta |

RM982 juta |

RM806 juta |

|

Keuntungan Setiap Saham |

4.1 sen |

(6.7) sen |

(29.6) sen |

3.6 sen |

0.9 sen |

5.0 sen |

8.9sen |

26.9 sen |

28.5 sen |

|

Dividen Setiap Saham |

3.0 sen |

2.0 sen |

0.0 sen |

5.0 sen |

1.0 sen |

4.0 sen |

10.0 sen |

16.0 sen |

14.0 sen |

|

Pulangan Dana Pemegang Saham |

3.52% |

(5.90)% |

(24.21)% |

2.35% |

0.53% |

3.12% |

5.72% |

14.94% |

13.21% |

|

Aset Bersih Setiap Saham |

RM1.17 |

RM1.14 |

RM1.22 |

RM1.53 |

RM1.59 |

RM1.60 |

RM1.56 |

RM1.80 |

RM1.67 |

|

Tunai dan setara tunai (deposit, tunai & baki bank) |

RM1,729 juta |

RM1,618 juta |

RM1,220 juta |

RM1,740 juta |

RM1,854 juta |

RM2,503 juta |

RM3,673 juta |

RM5,029 juta |

RM5,688 juta |

|

Jumlah pinjaman tanpa LLA |

RM4,293 juta |

RM4,907 juta |

RM5,403 juta |

RM5,497 juta |

RM5,580 juta |

RM5,444 juta |

RM4,703 juta |

RM4,348 juta |

RM2,440 juta |

|

Nisbah Kecairan |

1.39 kali |

1.51 kali |

1.47 kali |

1.26 kali |

1.21 kali |

1.21 kali |

1.16 kali |

1.03 kali |

1.16 kali |

|

Nisbah Gearing* tanpa LLA |

0.70 kali |

0.80 kali |

0.82 kali |

0.70 kali |

0.68 kali |

0.65 kali |

0.58 kali |

0.49 kali |

0.35 kali |

#Seperti Pengumuman Suku Tahunan yang dibuat pada 26 Februari 2021

Di mana-mana syarikat perladangan, terdapat beberapa perkara yang tidak dapat dirunding. Ini termasuk perkara-perkara yang mesti dilaksanakan dengan teliti oleh semua syarikat bagi mengelakkan akibat yang tidak dikehendaki di masa hadapan.

- Penanaman Semula. Pada masa penyenaraian profil usia FGV adalah 16.2 tahun. Dari jumlah itu, kira-kira 49% adalah pokok berusia lebih dari 20 tahun. Penanaman semula harus dilakukan secara berstruktur, untuk memastikan profil usia diperbaiki untuk masa hadapan. Kami harus memastikan bahawa selepas tempoh yang perit ini, FGV, seperti semua penanam yang lain akan menanam semula pada kadar 4-5% setiap tahun. Hari ini profil usia FGV jauh lebih baik. Pokok berusia muda dan prima berjumlah 54%, berbanding 36% pada masa penyenaraian. Pokok yang diklasifikasikan sebagai tua dan sangat tua telah menurun ke 32% daripada 49% pada tahun 2012. Sekiranya komitmen itu dikekalkan, FGV akan mencapai profil usia optimumnya pada tahun 2026. Satu lagi perkara yang kurang memuaskan mengenai penanaman semula adalah kos. Sepanjang 9 tahun yang lepas, FGV telah melaburkan purata RM300 juta setiap tahun untuk penanaman semula. Ketika kita kekurangan wang, ini bukan sebuah komitmen yang mudah untuk ditunaikan.

- Pembajaan. Oleh kerana masalah aliran tunai, ada ketika penggunaan baja dikurangkan, bahkan dihentikan. Ini memberi kesan yang besar terhadap hasil dan garis bawah Kumpulan. Kami membuat komitmen untuk memastikan bahawa baja selalu digunakan pada waktu dan dalam jumlah yang tepat. Walaupun ini terlihat cukup sederhana, ia adalah salah satu perkara yang harus diawasi, bagi menolak godaan untuk berjimat bagi memenuhi sasaran anggaran.

- Mengurus ladang. Antara tahun 2016 dan 2017, FGV mengalami kekurangan pekerja yang kronik. Di tahap yang paling teruk, kami kekurangan 11,000 pekerja. Punca kekurangan pekerja telah diatasi dan jumlah tenaga kerja dinormalisasi pada Januari 2019. Kini, seperti industri-industri lain, FGV mengalami kekurangan 7,806 pekerja akibat penutupan sempadan kerana COVID-19. Kami menjangkakan ini dapat diperbaiki setelah sempadan dibuka.

Perkara kritikal lain yang kami perhatikan adalah penyata imbangan. Pada tahun 2018, Kumpulan mempunyai jumlah hutang sebanyak RM5.4 bilion dan tunai dan setara tunai berjumlah RM1.2 bilion. Ini dibandingkan dengan tunai dan setara tunai RM5 bilion sejurus selepas penyenaraian. Pada akhir tahun 2020, kami telah berjaya mengurangkan pinjaman sebanyak RM1.1 bilion hingga RM4.3 bilion, sambil meningkatkan tunai dan setara tunai menjadi RM1.7 bilion.

Transformasi

Dengan perubahan arah pada landasan yang betul, kami menumpukan perhatian pada rancangan transformasi strategik. Kami perlu memastikan bahawa FGV mempunyai asas pendapatan yang lebih kuat dan pelbagai, untuk menjauhi dari pergantungan yang hampir sepenuhnya pada minyak sawit dan perubahan harga minyak sawit mentah. Kami berusaha memanfaatkan peluang yang jelas di pasaran domestik dan menggunakan potensi luar biasa di dalam ekonomi pusingan kami sendiri.

Fokus kami adalah untuk mencipta nilai. Perubahan operasi ini telah memberi FGV batu loncatan yang penting di mana Kumpulan telah dapat melancarkan pelan baru yang lambat laun akan mengimbangi pembayaran RM248 juta setiap tahun tanpa gagal kepada FELDA di bawah LLA.

Mengisi permintaan domestik

Keputusan berpindah ke pertanian bersepadu dan tanaman alternatif adalah keputusan yang mudah untuk diambil. Terdapat sinergi-sinergi yang jelas kerana kami sudahpun memiliki tanah dan pengetahuan untuk terus berkembang di luar minyak sawit dan getah, iaitu di dalam sektor pertanian. Permintaan domestik untuk makanan seperti tenusu dan buah-buahan di peringkat nasional juga telah menyumbang kepada bil tahunan import makanan berjumlah sekitar RM51.46 bilion. Oleh itu, kami menyedari bahawa peluang dalam penggantian import sangat besar.

Menjelang 2025, FGV menjangkakan sektor baru ini akan menyumbang RM1.7 bilion kepada pendapatan.

Walaupun potensi pertumbuhan di sektor ini jelas, keberhasilan tidak dapat dijamin kecuali dengan memberi perhatian kepada pelaksanaan di lapangan, dalam pengedaran dan pemasaran produk. Ini belum menjadi kekuatan utama FGV, tetapi dengan strategi dan pasukan yang tepat, saya yakin Kumpulan akan berjaya.

Ekonomi pusingan

Ini merupakan satu lagi keputusan yang mudah dibuat. Terdapat beberapa peluang di dalam nilai minyak sawit untuk mengubah “waste to wealth”. Beberapa bidang yang kami kaji merangkumi:

- Kami telah meneroka tenaga yang boleh diperbaharui hasil dari penangkapan metana di kilang kami. Kami mensasarkan pendapatan sekitar RM14 juta dari penjualan tenaga elektrik kepada Tenaga Nasional Berhad (TNB).

- Perniagaan makanan haiwan kami adalah perniagaan yang berkembang yang menggunakan produk sawit untuk membuat makanan haiwan berkualiti tinggi. Ini memiliki potensi untuk menggunakan produk sampingan yang ada untuk menceburi makanan haiwan, namun masih banyak kajian yang diperlukan mengenai daya maju teknikal dan perniagaan.

- Walaupun masih di peringkat awal, kami sedang memerhatikan penggunaan sisa sawit untuk menceburi bidang pembungkusan lestari.

Sebilangan besar projek-projek ini masih di dalam peringkat awal pelaksanaan dan reka bentuk. Dengan masa, projek-projek ini pasti akan menawarkan FGV asas pendapatan yang lebih pelbagai.

Kesimpulan

Ketika saya menerima tugasan sebagai Pengerusi FGV, Perdana Menteri ketika itu bersetuju bahawa saya akan dibenarkan untuk menjalankan tugas tersebut tanpa tekanan atau gangguan luar. Tiga setengah tahun kemudian, saya meninggalkan tugasan ini dengan janji tersebut yang masih utuh.

Saya juga gembira meninggalkan FGV dalam kedudukan kewangan dan operasi yang jauh lebih baik, dengan pasukan pengurusan yang kuat. FGV mempunyai segala potensi untuk menjadi syarikat yang hebat, yang saya pasti ia akan dapat dicapai dengan kepimpinan yang tepat.

Oleh kerana masih banyak yang perlu dilakukan, dan masih banyak yang perlu dicapai, saya mengucapkan selamat maju jaya kepada pengerusi yang akan datang, Dato’ Dzulkifli Abd Wahab, dan kepada semua rakan sekerja saya di FGV.

Terima kasih.

Azhar Abdul Hamid

31 Mac 2021